近年来,受温室效应加剧影响,全球多地自然灾害频发,气候变暖问题愈发严重,全球温度的持续上升一旦到达气候临界点,生态环境变化将不可逆转。解决气候变暖问题必须各国一同行动,而碳排放目前被公认为造成温室效应的主要罪魁祸首。2015年《巴黎协定》设定了本世纪后半叶实现净零排放的目标。越来越多的国家政府正在将其转化为国家战略,提出了无碳未来的愿景。

2020年12月,我国宣布要在2030年前实现碳达峰、2060年前实现碳中和的目标。随后2020年中央经济工作会议和2021年政府工作报告均对碳达峰、碳中和目标达成进行了部署,实现“碳达峰、碳中和”目标既是生态文明建设的主要构成部分,也是事关中华民族永续发展和构建人类命运共同体的政治任务。

碳达峰是指某个地区或行业年度二氧化碳排放量达到历史最高值,然后经历平台期进入持续下降的过程,是二氧化碳排放量由增转降的历史拐点,标志着碳排放与经济发展实现脱钩,达峰目标包括达峰年份和峰值。2030年实现碳达峰并不是指现在可以尽情排放,也不是说2030年前可以先尽可能创一个新高,然后再减排。而是有很多需要实现的量化目标,例如到2030年单位GDP二氧化碳排放比2005年下降65%以上。碳中和是在碳达峰的基础上,某个地区在一定时间内人为活动直接和间接排放的二氧化碳,与其通过植树造林、节能减排、人工固碳等措施吸收的二氧化碳相互抵消,实现二氧化碳“净零排放”。

我国工业化和城市化的历史尚未完成,经济快速的发展使二氧化碳排放量仍持续上行中,实现碳达峰、碳中和,意味着更陡峭的节能减排路径,实现难度较大。相较于欧、美从碳达峰到碳中和的50-70年过渡期,我国碳中和目标隐含的过渡时长仅为30年,而碳达峰距今只有8年多时间。根据国家统计局数据,2019年,中国能源消费总量为48.6亿吨标准煤;煤炭消费量占能源消费总量的57.7%;天然气、水电、核电、风电等占23.4%;人均能源消费3.47吨标准煤。2000—2018年,中国人均用电从1063千瓦时增至4905千瓦时,人均生活用电从132千瓦时增至694千瓦时。2018年,美国人均用电11473千瓦时,人均生活用电4980千瓦时,分别为中国的2.3倍和7.2倍。中国碳排放占全球比重达28.8%,超过欧盟和美国(9.7%+14.5%)之和。其原因在于能源消费结构不同,中国以化石能源为主,欧美国家的煤炭消费仅占11%和12%。

未来已来。碳达峰、碳中和将完全重构产业格局。

首先碳达峰、碳中和大家形成共识的是能源产业格局的改变。在我国能源产业格局中,产生碳排放的化石能源:煤炭、石油、天然气等占能源消耗总量的84%,而不产生碳排放的水电、风电、核能和光伏等仅占16%。能源格局的重构必然是大势所趋。不再赘述。

其次碳达峰、碳中和将改变目前的的产业布局和产业结构,这也就势必涉及到到传统产业链、价值链和供应链方式的巨大改变。在这其中我们提出“供应链碳金融”的概念,籍此工具希望能为非能源行业的诸多二产业产业乃至第三产业提供产业链、供应链视角下推动碳中和的创新抓手。

碳金融(carbon finance)是随着ESG(环境、社会责任、公司治理)理念的进一步传播和绿色、低碳、循环经济的兴起与发展而出现的新的金融概念。它指与碳排放有关的金融活动,包括碳指标/碳排放交易、银行贷款、直接碳融资、间接碳融资等。它与传统金融不同在于:碳金融的核心是碳排放权,它基于碳排放量是一种可以获利的能力和资源。今后,各国国际收支平衡、贸易摩擦、汇率问题等均会与碳金融市场高度相关,碳金融将成为全球未来金融创新的主要方向。

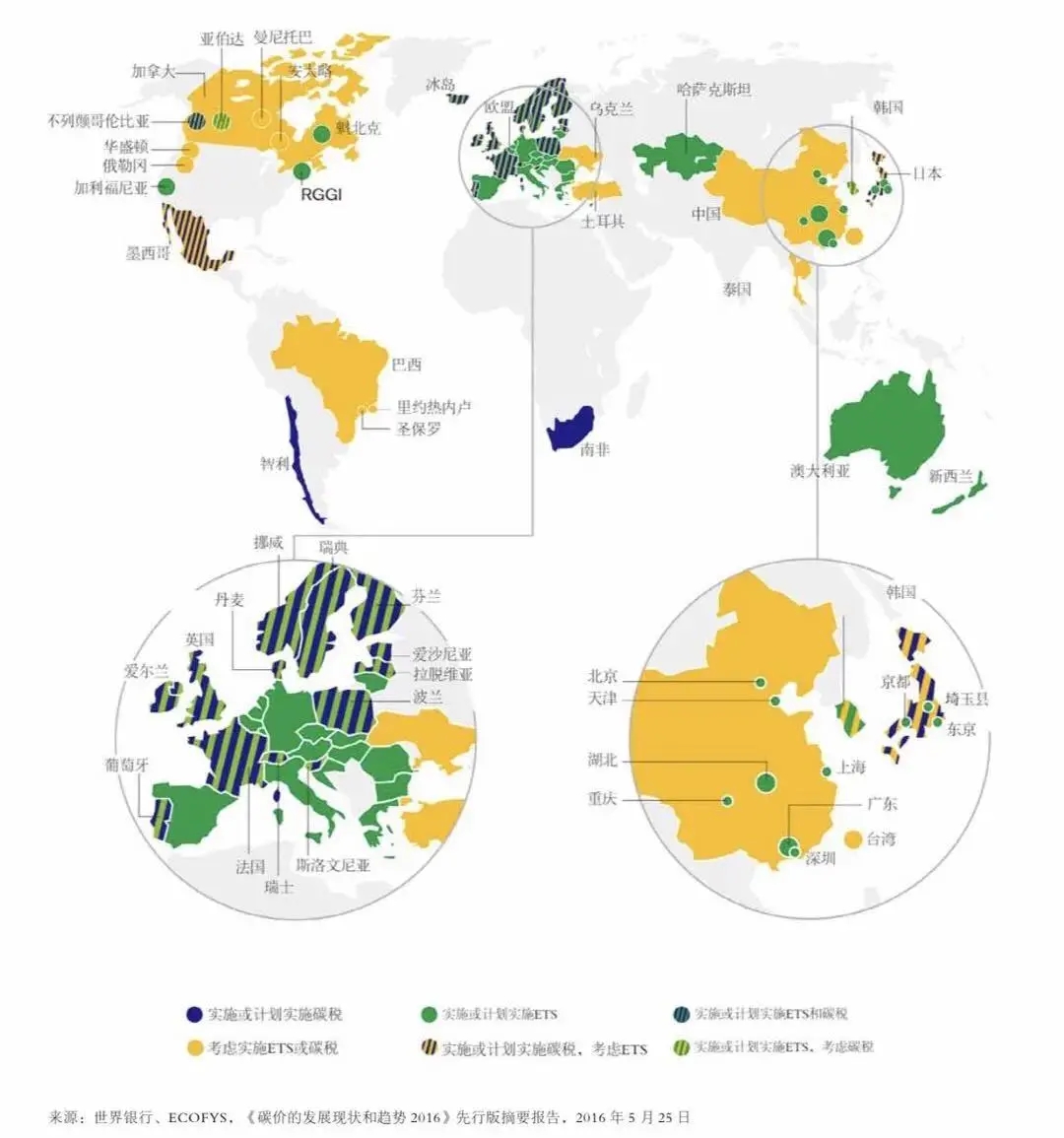

全球目前主要碳定价区

1、碳排放权交易

在碳约束时代,碳排放权逐渐成为企业继现金资产、实物资产和无形资产后又一新型资产类型——碳资产。因为其稀缺性而形成一定的市场价格,具有财产属性。

对重点排放单位来说,碳资产管理得当,可以减少企业运营成本、提高可持续发展竞争力并增加盈利,管理不当,则可能造成碳资产流失,增加运营成本,降低市场竞争力,影响企业可持续发展。对投资机构来说,在今年6月全国统一碳市场开业后必然成为资本追逐的重要领域。

2020年12月底,《2019—2020年全国碳排放权交易配额总量设定与分配实施方案(发电行业)》《纳入2019—2020年全国碳排放权交易配额管理的重点排放单位名单》和《碳排放权交易管理办法(试行)》相继发布,全国碳排放权交易市场第一个履约周期正式启动。根据相关安排,2021年发电行业将率先启动上线交易,“十四五”期间石化、化工、建材、钢铁、有色、造纸、航空等高排放行业也将陆续纳入全国碳市场,到“十四五”末,一个交易额有望超千亿的全球最大碳市场将在中国建成。

2、间接碳融资

间接碳融资,是指资金供求双方通过金融中介机构间接实现资金融通的活动,其投放对象是碳减排企业的各种改建和新建资金需求。典型的间接碳融资是银行通过存贷款业务所实现的储蓄向投资的转化,即金融企业碳贷款,资金的来源也可以是国家的各种政策性贷款支持,通过银行投向碳减排企业。

3、直接碳融资

直接碳融资是以股票、债券为主要金融工具的一种融资机制,主要有股票、债券、商业票据和直接借贷凭证等。其中资金供给者与资金需求者通过股票、债券等金融工具直接融通资金的场所,即为直接融资市场,也称证券市场或票据市场。直接碳融资吸收社会游资,直接投资于企业生产经营之中,从而弥补了间接碳融资的不足。其中债券包括金融企业碳债券、非金融企业碳债券等,也就是通过金融系统针对企业在节能技术运用和循环经济发展方面的融资需求特点,推出的支持节能减排项目新建和改造的债券。目前国内已经有多家银行试水这一领域,也称为“绿色金融”。

直接碳融资也包括碳减排企业通过证券市场募集资金,上市企业新建减排项目增发股票,碳排放企业通过收购、兼并、重组来淘汰落后产能,私募股权对新兴绿色企业的前期投资,以及涉及碳减排、碳吸收等的商业信用、企业发行股票和债券,以及企业之间、个人之间的直接借贷等等。

4、相关的风险对冲产品与评估机制

有了碳权交易市场以及碳金融交易市场,自然离不开建立在基础交易之上的衍生产品交易,包括碳期货、碳指数期权等,也包括围绕着碳产业、碳资产的各种保险和风险对冲机制,以及做市商、评估机构和普通碳交易参与者等众多市场角色。可以说,碳金融市场将是一个蓬勃发展的市场,极大程度改变了原有的金融市场内涵和格局。

中国是世界上人口最多的发展中大国,全球第二大经济体。目前,中国是世界上唯一拥有联合国产业分类中全部工业门类的国家,200多种工业品产量居世界第一,近10年来制造业增加值稳居世界首位,这一切背后的支撑是庞大的供应链生态体系。

而碳排放指标除了在能源端做主要的努力之外,以供应链作为载体层层分解是必由之路,也是最高效、可全程追述的商业路径。也就是说无论是链主、中游乃至N级供应商,碳排放指标可能率先像“入场券”一样成为在供应链上实现交易的前提条件。

金融的本质是汇集零星的资金,在时间和空间上进行匹配,通过相应的企业转换为集约化生产力。以碳金融为例,中小型企业和个人从实力和效率上都不能做到自建碳减排项目或者碳汇集项目,例如人人自建农场种植绿植。只能通过购买碳排放指标或者额度,将资金集中到碳指标“出售者”手中,集约化地进行碳减排项目建设、在偏远地区大规模植树造林、兴建太阳能电站或者兴建都市农场。

在整个碳指标层层分解的过程中,产业链顶端的链主企业往往具有大的实际影响力和决定权。可以要求供应商在提供合适的产品或者服务的同时提供碳指标或碳额度,链主企业也有能力自建碳减排项目、管理能力实现碳交易和申请各种碳补贴。处于中游的企业,往往是链主企业的某一方面的专业集成商或者承包商,部分具备自行获取碳指标进行碳交易的能力,但更有可能利用自身的优势将自己需要提供的碳指标分解给三级乃至更底端的供应商。处于供应链末端的往往是大量的中小微企业,其无力自建碳减排项目则必须依赖购买碳指标来完成“义务”。因此必须有一个完善的解决碳供应链的金融市场为之服务,我们称之为“供应链碳金融”。

为此,我们建议大力推广“供应链碳金融”理念,作为在主战场能源端以外政府推进“30达峰”、“60中和”的主要抓手和方案。其益处包含且不限于:有助于“抓大携小顾链”,暨抓住大型链主企业,裹携下游中小微企业,顾及供应链全链从而降低全社会碳管理的总成本。

以供应链碳金融视角可以通过链主暨核心企业的影响力高效、透明的传递碳减排要求并按照下游企业的规模、供应产品的特点、供货量、供货的物流方式、距离等来量化的分解碳减排指标。在信息流上完整、有效、对称。在资金流上链主企业可以协同、评估整条链上下游企业诸如减排小项目上的投资。并利用自身授信或背书利用供应链碳金融将较为优惠的“碳资金”专款专项专用到下游小微企业的减排小项目中。改变了小微企业的在此类项目上难以获得“碳金融”优惠资金的困境。无力进行减排项目的企业也可以背靠链主企业,通过未来在应收货款和碳减排量在链主企业端的“代征代缴”间小额的转换一站式完成自己的碳义务。

而对于政府来说,通过较少的管理成本仅通过对产业中链主企业的驱动和管理,就以点带面的完成了制造业全链上企业“碳中和”的繁复工作。

来源:陆家嘴金融网

作者:中国物流与采购联合会采购与供应链专家委员会委员、偲节供应链科技(上海)有限公司董事长唐亮;暹罗智库研究员、上海民建研究院财金所研究员陆腾

免责声明

本栏目文章,均是转载或者摘要刊发,版权归原作者所有,公司并不对文章观点负责。如有侵权请留言,我们会尽快删除处理。